직장인보고서

독일에서 맞벌이 부부에게 알맞는 세금 등급은?

BY gupp2024-10-13 17:18:59

독일에는 가족 구성원과 직업의 개수에 따라 세금 등급이 다르게 매겨집니다. 미혼인 경우에는 세금 등급 1, 결혼한 부부의 경우 각각 세금등급 3과 5로 정해지는 것이 일반적이라고 볼 수 있지만 벌이에 따라 남편과 아내7 모두 세금등급 4로 바꿀 수도 있습니다. 이 세금 등급에 따라 내야 하는 세금도 달라지는데요. 이번 글에서는 맞벌이 가정의 경우, 과연 어떤 세금 등급으로 설정을 해놓는 것이 유리한지 자세히 살펴보고자 합니다.

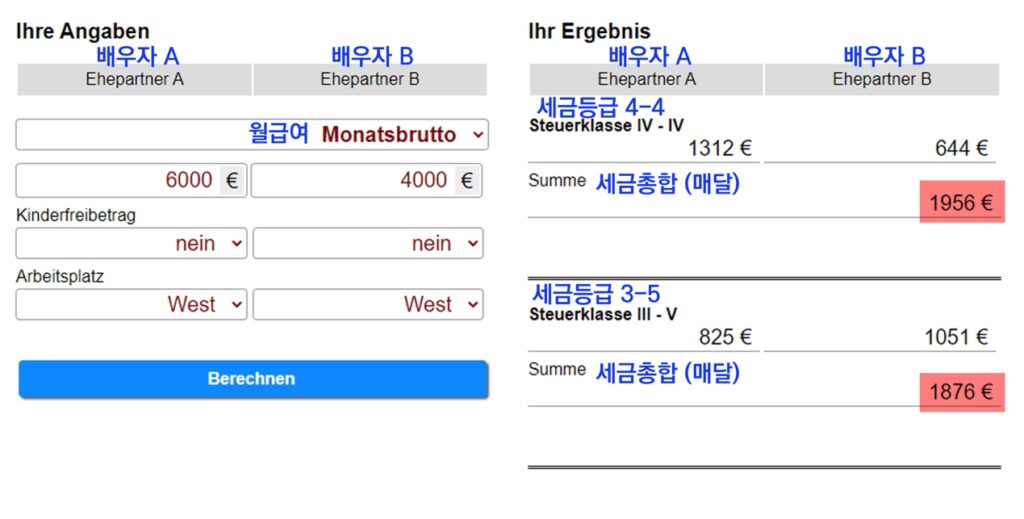

1. 세금 등급 3-5와 4-4는 얼마나 차이가 날까? 매달 남편은 6000유로, 아내는 4000유로씩 버는 가정이 있다고 생각해봅시다. 이 부부는 소득 비율이 정확히 60%, 40%를 차지합니다. 이때 세금 등급 3-5조합과 4-4조합을 선택할 때 어떤 차이점이 있을까요? 세금 등급 계산기를 통해 살펴보면 아래와 같습니다.  세금 등급 3-5 조합(고소득자의 세율이 낮게 적용)의 경우, 남편과 아내는 각각 825유로와 1051유로씩 매달 총 1,876유로의 세금을 내게 됩니다. 이 경우, 3-5조합의 특성 상 저소득자가 적게 벌더라도 더 높은 세율이 측정되어 1,000유로가 넘는 세금을 내게 되는 것이 인상적이네요. 반면 4-4 조합은 어떨까요? 남편과 아내는 각각 1312유로, 644유로씩 매달 총 1,956유로를 세금을 냅니다. 즉, 3-5조합이 4-4조합보다 매달 80유로를 더 손에 쥘 수 있는 것입니다. 그렇다면 소득격차가 더 벌어질 경우(월소득 남편 7000유로, 아내 3000유로)는 어떻게 3-5조합과 4-4조합이 어떻게 차이날까요? 3-5조합은 총 1,818유로(남편 1,112유로, 아내 706유로)의 세금이 부과되고, 4-4조합은 총 2,080유로(남편 1,697유로, 아내 383유로)의 세금이 부과됩니다. 결과적으로 고소득자와 저소득자의 수입 차이가 커질수록 매달 손에 쥘 수 있는 세후 금액이 더 늘어나게 됩니다.

2. 많은 사람이 모르는 사실: 등급 변경만으로 세금을 절약할 수 없다. 많은 분이 세금을 조금이라도 덜 내기 위해서 세금 등급을 변경합니다. 하지만 등급을 변경한다고 해서 세금을 절약할 수 없습니다.  “아니? 위에서 계산한 세금은 등급에 따라 분명히 다르게 책정됐는데 어떻게 된 것이냐?” 라고 반문할 수 있지만, 세금 등급을 3-5로 하든 4-4로 하든 결국 내야하는 세금은 똑같습니다. 차이점이라면 매달 내 통장에 찍히는 세후 월급이 다를 뿐입니다. 위에서 계산한 세금은 단순히 매달 통장에 찍히는 세후(Netto)금액에 대한 것입니다. 우리가 소득에 대해 올바른 세금을 냈는지 아닌지는 연말정산을 통해 평가받습니다. 이때 피난츠 암트는 일년 간 자신의 소득보다 세금을 더 적게 낸 사람에게는 나흐짤룽(Nachzahlung)을 통해 세금을 더 내라고 합니다. 반대로 더 많이 세금을 낸 사람에게는 환급을 해줍니다. 만약 세금등급 3-5조합으로 등록이 되어있고, 연말에 나흐짤룽으로 더 세금을 추가 납부하였다면, 일년간 부부의 벌어들인 소득보다 더 적은 세금을 냈기 때문이라고 생각하시면 됩니다. 3. 세금 등급 3-5를 위한 소득 비율 60:40 독일 피난츠암트에 따르면 소득비율이 약 60:40일 경우, 세금 등급 3-5로 등록하는게 의미있다고 합니다. “어차피 똑같은 세금을 낼 거면 왜 번거롭게 3-5조합, 4-4조합으로 나눠서 하느냐?” 라고 다시 반문할 수 있습니다. 이렇게 세금 등급을 나눠놓은 이유는 매달 들어오는 세후 금액 때문입니다. 자신이 벌어들이는 소득보다 1년간 더 많은 세금을 내야 한다면 그만큼 사용할 수 있는 금액이 줄어들고, 이는 삶의 질과도 연결될 수 있습니다. 이러한 이유로 매달 네토 금액은 최대한으로 받을 수 있으면서 연말에 감당할 수 있는 나흐짤룽을 지불할 수 있는 소득 비율이 약 60:40입니다. 이 경우에만 세금등급 3-5는 의미 있다고 볼 수 있고, 소득 차이가 더 많이 나면 내야할 나흐짤룽도 올라갑니다. 앞서 첫 번째 항목에서 들었던 예를 다시 꺼내 보겠습니다. 매달 남편은 6000유로, 아내는 4000유로씩 버는 가정(소득 비율 60:40)의 경우 3-5 등급으로 했을 시, 매달 41유로의 나흐짤룽(년 492유로)를 더 내야합니다. 반면 소득 비율이 70:30(남편 7000유로, 아내 3000유로)로 격차가 커지면, 매달 136유로(년 1,632)유로의 세금을 추가로 내야합니다.

4. 연말정산에서 나흐짤룽 폭탄을 피하는 두 가지 방법 앞서 설명해 드렸듯이, 결국 우리가 내야 하는 세금은 등급에 상관없이 똑같습니다. 그렇다면 어떻게 나흐짤룽 폭탄을 피할 수 있을까요? 방법은 두 가지로 간단합니다. 첫째, 3-5등급 대신 절약한다는 마음으로 매달 세금을 더 내더라도 4-4등급을 선택하는 것입니다. 이 경우, 매달 더 많은 세금을 내게 되니 연말에 꽁돈받는 기분으로 환급받을 수 있습니다. 둘째, 세금 계산기를 이용하여 부부의 소득에 따라 예상되는 나흐짤룽 비용을 미리 모아두는 것입니다.

5. 세금 등급 3-5에 대해 재고하기 시작한 신호등 정부 신호등 정부가 집권하면서 세금 등급에 대한 재고도 시작되었습니다. 지난 1월 정부는 모든 가족 구성원의 경제적 독립을 강화하는 방식으로 과세를 발전시키겠다고 밝히며 세금 등급 3-5조합을 폐지하고, 기존의 3-5등급은 4-4등급으로 변경될 수 있다고 발표했습니다. 하지만 정확한 시점에 대해서는 아직 정해지지 않았습니다. – 세금등급 계산기 링크 : https://www.n-heydorn.de/steuerklassenrechner.html

작성: 도이치아재 ⓒ 구텐탁피플(http://www.gutentagpeople.com), 무단전재 및 재배포 금지

|

|